大塚さん

大塚さん今年から社会人!稼いだお金で豪遊するわ!

落合さん

落合さんその考えだと、あとで大変なことになるよ

社会人になって、働き出したらお給料がもらえます。頑張って働いて稼いだお金ですから、自分にごほうびをあげたいですよね。

でも、ちょっとだけ待ってください。

すべてを「いまの自分」のために使うのではなく、ちょっとだけ「未来の自分」のことも考えてみませんか?

「未来の自分」にはお金がかかるライフイベントがたくさんあります。社会人になったときから資産運用をしておけば「未来の自分」がとっても助かりますよ。

Contents

意外とお金がかかる今後のライブイベント

大塚さん

大塚さん私は「いま」贅沢したいのよ。未来のことはそのとき考えるわ

落合さん

落合さんそのときに考えても手遅れなイベントが結構あるよ

社会人になるとお金のかかるライフイベントが盛りだくさんです。お金のかかる4大ライフイベントについてそれぞれ見ていきましょう

- 結婚

- 教育

- 住宅

- 老後

結婚

社会人になって最初の大きなライフイベントは結婚になります。最近では費用を抑え、新生活のためにお金を残すジミ婚も流行っていますが、今回は一般的な結婚式を開くためにはいくらかかるかを見てみましょう。

| 項目 | 費用 |

|---|---|

| 挙式・披露宴 | 359.7万円 |

| 婚約関連の費用 | 161万円 |

| 式後にかかる費用 | 75万円 |

| 新生活にかかる費用※1 | 72万円 |

| 総額 | 667.7万円 |

※1 敷金・礼金・引越費用・家具購入費用

引用元: ゼクシィ:「結婚の費用」基礎知識

親からの援助がある場合や挙式・披露宴参加者のご祝儀である程度お金が戻ってくるとはいえ、総額で667.7万円ほど必要になります。

全体を通して1年程度はあるとしても、すぐに600万円を用意するのは難しいですね。

大塚さん

大塚さんお金はぜんぶ相手に出してもらうわ!

落合さん

落合さん結婚は遠そうだね

教育

子どもの教育費もお金がかかります。各学校で卒業までいくらかかるかを見てみましょう。

| 公立 | 私立 | |

|---|---|---|

| 幼稚園 | 63万円 | 149万円 |

| 小学校 | 192万円 | 922万円 |

| 中学校 | 144万円 | 402万円 |

| 高等学校 | 123万円 | 297万円 |

| 大学 | 273万円 | 528万円 |

| 総額 | 796万円 | 2298万円 |

※金額は各学年の平成26年度の平均額の単純合計

幼稚園〜高等学校 引用元: 文部科学省 平成26年度子供の学習費調査

大学 引用元: 独立行政法人日本学生支援機構 「平成24年度学生生活調査」

すべて公立だった場合は約800万円、すべて私立だった場合は約2300万円かかります。幼稚園〜大学卒業まで19年あるとしても、貯金ゼロの状態ですべてを支払うのは難しそうですね。

落合さん

落合さん他にも衣類代や食事代とか色々かかるよ

さらに「浪人した」「留年した」「一人暮らししたい」「大学院に進学したい」「海外留学したい」など想定外の追加費用が発生する可能性もあります。準備は多いに越したことはないですね。

住宅

賃貸ではなく持ち家がほしいという方もいるでしょう。家の購入にどの程度かかるかを見てみます。

| 購入住宅 | 費用 |

|---|---|

| 注文住宅 | 4194万円 |

| 分譲戸建住宅 | 3810万円 |

| 分譲マンション | 4423万円 |

| 中古戸建住宅 | 2693万円 |

| 中古マンション | 2656万円 |

新築であれば4000万円前後、中古でも2700万円程度かかります。住宅ローンが組めるため、一括で払う必要はないですが頭金は必要になります。また、最初に多く払うほどローン完済までの期間を縮められるため、お金は貯めておくほど有利です。

落合さん

落合さん頭金を多くしたり、繰上げ返済で期間を縮めるほどトータルの支払いは減るよ

老後

最後のライフイベントは収入がなくなってからの生活費になります。結婚や教育、住宅は人によって発生しないイベントになりますが、老後の生活費は長生きすれば誰でも発生するイベントになります。

老後の生活にどの程度お金がかかるかを見てみましょう。

| 年齢 | 生活費 |

|---|---|

| 60〜69歳 | 27.7万円 |

| 70歳以上 | 23.9万円 |

引用元: 総務省統計局 世帯主の年齢階級別消費支出額及び対前年実質増減率 (二人以上の世帯)-2016年-

65歳まで勤務するとしても65〜69歳で27.7万円、70歳以上で23.9万円が生活費として毎月発生します。

では、収入はどうなるのでしょうか?

夫婦で生活しており、夫はサラリーマン、妻は専業主婦やパートだった場合に老後の収入がどうなるか見てみましょう。

夫は厚生年金、妻は国民年金がもらえることになります。

| 厚生年金 | 国民年金 | |

|---|---|---|

| 平均受給金額 | 14.5万円 | 5.4万円 |

毎月の収入は19.9万円になります。

毎月の収支は65〜69歳がマイナス7.8万円、70歳以上でマイナス4万円ですね。仮に80歳まで生きるとマイナス948万円、90歳まで生きるとマイナス1428万円になります。

どんどん元気に動けなくなり追加の収入を得ることが難しくなるため、足りなくなった場合にリカバリーできません。

落合さん

落合さん退職金だけだと足りないかもしれないね

未来に備えて資産形成をしよう

大塚さん

大塚さんこんなにお金がかかるとは思わなかったわ

落合さん

落合さん大丈夫。早い段階から準備しておけば何とかなるよ

「結婚や教育はお金がかかるだろうなー」となんとなく思っていた方も改めて具体的にかかる金額を見ると予想より多くて驚いたのではないでしょうか?

正直なところ、私は「こんなにかかるの!?」と驚きました。

ライフイベントはお金が思ったよりかかるから、あきらめるしかないんでしょうか?

そんなことはありません。キチンと準備をしておけば全てのライフイベントに対応できます。

準備の方法について見ていきましょう。

早く資産運用を始めて再投資による複利の力を利用する

落合さん

落合さん「複利」をうまく使うのがポイントだね

資産運用を早く始め、再投資をすることで複利の効果を利用するのがコツです。

再投資とはリターンをもらったお金を、さらに投資して金融商品を増やしていく方法です。

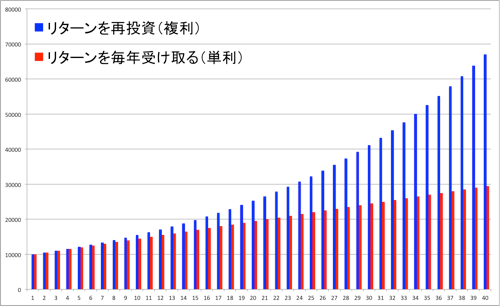

複利の効果は以下のグラフをご覧下さい。

初年度に10万円分の金融商品を購入し、年利5%とします。

青棒が10万円を複利で運用、赤棒が10万円を単利で運用したグラフです。

複利を利用すれば時間がたつほど大きなリターンが得られることがわかりますね。

落合さん

落合さん複利について、詳しくは「複利の記事」を見てね

手間がかからない投資方法にする

複利の効果を利用することで、大きなお金が手に入ることがわかりました。

次に問題になるのは、忙しい社会人が年利5%を安定して出せるかどうかです。

資産運用と聞いて最初に思いつく株式投資ですが、安定して勝つためには市場調査や企業研究が必要であり、想像以上に時間が取られてしまいます。忙しい社会人には実はあまり向いていません。

調査する対象が少ないFXという手もありますが、値動きが激しくてストレスが溜まりやすいです。

不動産投資はどうでしょうか?社会人になったばかりの資金力では始めることができません。

大塚さん

大塚さん結局、なにもできないじゃない

落合さん

落合さんオススメはインデックス投資だよ

私がオススメしたい投資方法は、投資信託を利用した「インデックス投資」です。インデックス投資はあまり聞かない投資手法ですが、毎月コツコツ積み立てるだけの投資手法になります。忙しい社会人でも無理なく続けられますよ。

毎月コツコツ積立するとどうなる?

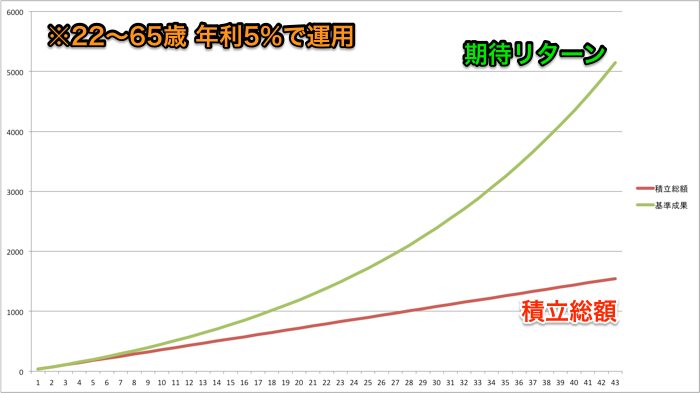

毎月3万円ずつ積み立てた場合のグラフを見てみましょう。

インデックス投資は投資ですので、銀行預金のように必ず増えるわけではありませんが、平均して年利5%は十分に狙える投資手法です。

年利5%で仮に運用できた場合の積立総額と積立成果は以下の通りです。

| 積立総額 | 積立成果 | 差額 | |

|---|---|---|---|

| 5年後 | 100万円 | 198.9万円 | 18.9万円 |

| 10年後 | 360万円 | 452.8万円 | 92.8万円 |

| 20年後 | 720万円 | 1190.4万円 | 470.4万円 |

| 40年後 | 1440万円 | 4348.8万円 | 2908.8万円 |

大塚さん

大塚さん時間がたつほどお金がドンドン増えるのね

節約して浮いたお金で投資しよう

大塚さん

大塚さんでも待って!私は遊びたいの!毎月3万円も積立できないわよ!

落合さん

落合さんうまく節約すれば意外となんとかなるよ

毎月3万円も積立するのは難しいと思うかもしれません。しかし、キチンと家計の収入と支出を見える化して、工夫すれば実現できない金額ではありません。

支出を簡単に変動費と固定費にわけ、いらない固定費をなくしたり削ったりすれば3万円は実現可能です。

たとえば、家賃を手取りの1/4までに抑えたり、スマホを大手キャリアから格安SIMに変えたり、不要な保険から抜けることで実現できますよ。

落合さん

落合さん節約については「節約の記事」を読んでね

毎月の積立運用とライフイベントを重ねてみよう

大塚さん

大塚さん積立運用でお金が増えることはわかったわ。けど、ライフイベントに間に合うのかしら?

落合さん

落合さんライフイベントの時点で積立運用がどうなっていうか見てみようか

インデックス投資の積立運用によりお金が増えることはわかりましたが、ライフイベントの時点での資産はどうなるでしょうか?それぞれ見てみましょう。

結婚

内閣府の平成27年度『少子化社会対策白書(旧少子化社会白書)について』によると、平均初婚年齢は男性が31.1歳、女性が29.4歳になります。社会人となり、働き出すのが22歳からだとして8年ほどで結婚する方が多いようですね。

毎月3万円を積立運用した場合の成果は以下の通りです。

| 積立総額 | 積立成果 | 差額 | |

|---|---|---|---|

| 8年後(結婚平均) | 288万円 | 343.8万円 | 55.8万円 |

結婚総額の平均が667万円でしたので、半分は出せそうです。親からの援助が期待できれば相手にあまり貯金がなくても結婚式が挙げられます。援助がなくてもジミ婚であれば十分にできますね。

教育費

厚生労働省が発表した『平成27年(2015)人口動態統計(確定数)の概況』によると、第一子の母親の平均出産年齢は30.7歳になります。幼稚園に3歳から入園させるとして、母親は33.7歳。22歳から働いているとすると12年ほどで教育費の発生が始まりますね。

毎月3万円を積立運用した場合の成果は以下の通りです。

| 積立総額 | 積立成果 | 差額 | |

|---|---|---|---|

| 12年後(入園) | 432万円 | 573万円 | 141万円 |

すべて公立だった場合、子ども一人の幼稚園〜高校までの学費は約500万円になります。大学入学までは15年ほどありますし、余裕がありますね。結婚式の費用を差し引いても、ご祝儀でお金がある程度もどることを考えるとなんとかなりそうです。

落合さん

落合さんパートナーが協力的なら子ども二人でも頑張れそうかな

住宅

国土交通省がまとめた『平成28年度住宅市場動向調査報告書』によると、マイホーム購入時の世帯主の平均年齢は注文住宅が43.3歳、分譲戸建住宅が38.9歳、分譲マンションが43.3歳、中古戸建住宅が44.3歳、中古マンションが46.0歳と42歳前後で購入する方が多いようです。22歳から社会人なら、20年後に購入ですね。

毎月3万円を積立運用した場合の成果は以下の通りです。

| 積立総額 | 積立成果 | 差額 | |

|---|---|---|---|

| 20年後(マイホーム) | 720万円 | 1190.4万円 | 470.4万円 |